CONTENTS

- 1. 유상증자 | 법정관리 절차 진행 기업 인수 목적

- - 인수합병 거래 구조 형태

- 2. 유상증자 | 회생기업 M&A 유상증자 절차 조력

- 3. 유상증자 | 유상증자로 자본금 확충 후 M&A, 회생 인가

- - 회생기업 M&A 자문 업무

1. 유상증자 | 법정관리 절차 진행 기업 인수 목적

유상증자를 통해 법정관리 절차를 밟는 중견 제조업체(기업 의뢰인)와, 전략적 투자로 기업을 인수하려는 기업 측의 M&A 추진 과정 전반 자문을 제공했습니다.

회생기업은 절차 개시 당시 심각한 자본잠식 상태였으며, 기존 부채부담으로 인해 정상적인 금융권 자금 조달이 불가능한 상황이었습니다.

자본 확충과 경영권 교체로 기업 회생의 활로를 찾게 된 회생기업은 기업을 인수하고자 한 투자자 측이 나타나 신속하게 제3자 배정 방식 유상증자를 통해 인수합병을 진행하게 되었습니다.

본 법인의 기업자문변호사는 회생기업 인수합병의 유상증자 배정 방식 등 M&A 절차 전 단계 법률자문을 제공했습니다.

인수합병 거래 구조 형태

인수합병 거래 구조 형태

- 지분양수도 : 대상회사 주주로부터 구주 양수도 또는 유상증자를 통해 신주 취득

- 영업양수도 : 독립된 특정사업부문 자산 및 부채, 권리 및 의무, 인력 및 조직 등 사업 부문 일체를 동일성 유지하며 포괄적 이전

- 자산양수도 : 대상회사의 특정 자산 개별적 이전으로 소유권 변경

회생절차 M&A 중 제3자배정 신주인수 방식은 자본잠식 상태의 기존 주주를 감자한 뒤 잠재인수자에 제3자 배정 유상증자로 지배주주가 되도록 한 뒤, 유상증자 대금으로 회생채무를 일시적으로 변제하는 것입니다.

법원이 선호하는 방식으로 조기에 회생절차가 종결될 수 있다는 장점이 있습니다.

2. 유상증자 | 회생기업 M&A 유상증자 절차 조력

기업전문변호사는 다음과 같은 핵심 쟁점들에 대해 다각적인 법률 자문과 실무 지원을 제공했습니다.

1)사전 준비 단계

기업 의뢰인 측의 현 재무상태와 부채 구조를 통해 M&A 가능성을 평가했습니다.

특히 회생절차 중인 기업은 법원의 승인, 회생계획서에 명시된 조건을 엄격히 준수해야 하므로 관련 문서를 상세히 검토하고, 대상 기업과 의뢰인(투자자) 간의 이해관계 및 유상증자 방식(신주 배정 비율, 우선권 등)에 대해 협의하여 법률적 쟁점과 리스크를 평가했습니다.

2)유상증자 배정 방식 설계

회생기업 M&A에서 유상증자는 통상 신주배정 방식으로 진행되며, 기존 주주 및 투자자의 주식가치 희석 방지를 위한 배정기준을 마련합니다.

기업전문변호사는 투자자의 지분 확보 목적, 책임 범위, 후속 투자 여부 등을 고려하여 배정 조건 설계에 법무 자문을 제공했으며, 회생 절차상 법원의 승인 및 채권자 집회의 동의가 필요하기 때문에 유상증자 계획서에 반드시 법적 적합성과 실행 가능성을 명확히 기재할 수 있도록 조력했습니다.

3)법률검토 및 문서 작성

투자계약서, 주주간 협약서, 신주발행 관련 정관 변경안, 회생계획서 변경안 등 주요 문서들을 작성·검토하며, 유상증자의 법원 승인 및 공고 절차 지원 등으로 회생법원의 지침을 사전 확인했습니다.

이외 주식배정 비율과 배당 우선권, 전환권 등 투자자 권리보호 조항에 대해서도 함께 자문했습니다.

4)승인 절차 지원

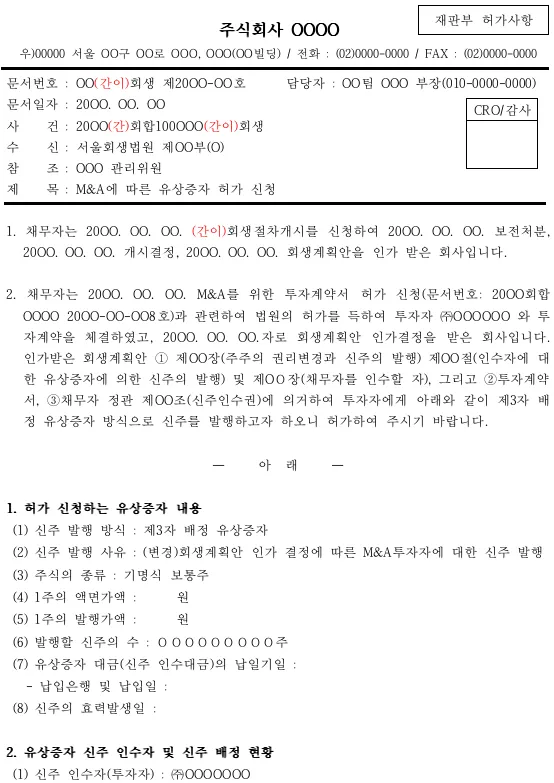

회생법원에 유상증자 허가 신청서를 제출하고, 회생채권자 집회 및 기타 이해관계인과 협의를 진행했습니다.

기타 추가 증빙자료 및 법률적 의견서 필요시 제출하여, 신속하고 원활하게 승인될 수 있도록 도왔으며 승인 후에는 공시 의무와 증권거래소 신고사항 등을 검토해 적법하게 절차가 진행되도록 조력했습니다.

[허가신청서 주요 항목]

3. 유상증자 | 유상증자로 자본금 확충 후 M&A, 회생 인가

회생계획 변경이 완료되면 신주발행 절차를 진행하며 유상증자 등기 및 주주명부 변경 등 후속 법적 절차를 마무리해야 합니다.

기업전문변호사는 투자자 지분 변동 신고와 과세 이슈 검토 등을 병행해 자문을 제공했으며, 이를 통해 의뢰인 기업 측은 투자자와의 M&A 및 유상증자 거래를 법률적 안정성 하에 완수할 수 있었습니다.

회생법원의 신속한 인수합병 및 신주 발행 허가와 채권자협의회의 동의 등을 조기에 확보해 거래 종결까지의 불확실성을 축소시켰으며, 기존 주주들이 제기할 수 있는 분쟁 리스크를 미리 점검하여 안정적으로 거래 마무리를 조력했습니다.

이외에도 공정한 발행가액 산정과 투명한 절차 공개를 통해 채권자 등 핵심 이해관계자의 신뢰를 동시에 확보할 수 있었습니다.

회생기업 M&A 자문 업무

회생기업 M&A 자문 업무

회생기업 재기의 핵심 동력은 자본 확충과 경영 정상화입니다.

본 법인의 기업법무그룹은 기업회생·파산 매각주간사 선정 경력, 유상증자 등 신주발행 자문 노하우 등을 지닌 변호사와 회계사, 세무사 등으로 TF를 즉시 구성하여 회생기업과 투자자 간의 인수합병을 돕습니다.

법원과 채권자, 투자자를 아우르는 조율 능력을 지닌 본 법인에 사안을 상담받아 보시고 조기 협력을 통해 위험 진단, 실무 현장 속 다양한 변수 대응 전략을 수립하셔서 성공적으로 인수합병을 마무리하시기 바랍니다.

기업전문변호사는 회생기업 M&A 시, 대상기업에 대해 아래와 같이 자문을 제공할 수 있습니다.

단계 | 구체적 자문 내용 및 수행 업무 |

1. 사전 법률검토 및 전략 수립 | -회생기업 유상증자의 법적 제약 요인 리스크 분석과 절차 검토 -회생계획서와의 일관성 검증 및 최적의 투자자 권리구조(지분율, 이사회 구성 등) 설계 |

2. 주주총회·이사회 결의 지원 | -신주발행 및 정관 변경을 위한 주주총회 소집 통지 적법성 확인 및 의사록 정밀 작성 -결의 요건 충족을 위한 법률적 요건(정족수 등) 사전 점검 및 지원 |

3. 신주 발행가액 산정 및 공정성 확보 | -회계사, 세무사, 감정평가사 등 전문가 협업을 통한 다각적 가치 평가 -발행가액이 시가와 회생계획상 재무상황에 합치함을 입증하여 공정성을 극대화 |

4. 투자자 계약서 및 채권자 동의서 작성 | -투자확약서, 신주인수계약서, 주주간 협약서 등 법률 문서 초안 및 검토 |

5. 회생법원 허가 신청 및 진행 상황 보고 | -법원에 제출할 허가 신청서 및 첨부 자료의 설득력 있는 법리 구성 및 정밀화 -투자자 및 채권자 대상 설명회 자료 검토 및 질의응답 지원 |

6. 공시 및 신고 대응 | -유상증자 결정 관련 공시 서류 작성 지도 및 중요 정보의 적시성 확보 -관계기관(금융위 등) 신고 및 대응 프로세스 운영으로 법적 의무 이행 |

본 콘텐츠는 법무법인(유한) 대륜의 실제 업무 사례를 바탕으로 일부 각색하여 작성되었으며, 저작권은 당사에 귀속됩니다.

무단 전재, 복제 및 배포 등 저작권 침해 행위에 대해서는 관련 법령에 따른 조치가 이루어질 수 있습니다.